Die Macht der Masse

Fotos: Shutterstock, Mashup Finance

Lea Brumsack und Tanja Krakowski von Culinary Misfits wollten dreibeinige Karotten und zweinäsige Kartoffeln nicht mehr nur mit ihrem mobilen Bio-Catering unter die Leute bringen und ein Ladengeschäft in Berlin-Kreuzberg eröffnen. Mit „Schräger Pastinakensuppe“ & Co. konnten die notwendigen 15.000 Euro nicht einfach mal schnell aus dem Boden gestampft werden – mit 491 Mikroinvestoren aus dem Kiez allerdings schon. Sammy Gebele und Guerson Meyer wiederum, Gründer des Online-Shops foodieSquare, überzeugten in knapp fünf Monaten 176 Investoren von ihrer Idee, seltene Lebensmittel an den Mann und die Frau zu bringen, und ernteten damit 100.000 Euro Startkapital.

Und Konstantin Keyserlingk und Maximilian Kloker, Gründer der ersten Münchner Wodka-Manufaktur Munich Distillers, hatten nach 130 Tagen 51 Investoren…

Fotos: Shutterstock, Mashup Finance

Lea Brumsack und Tanja Krakowski von Culinary Misfits wollten dreibeinige Karotten und zweinäsige Kartoffeln nicht mehr nur mit ihrem mobilen Bio-Catering unter die Leute bringen und ein Ladengeschäft in Berlin-Kreuzberg eröffnen. Mit „Schräger Pastinakensuppe“ & Co. konnten die notwendigen 15.000 Euro nicht einfach mal schnell aus dem Boden gestampft werden – mit 491 Mikroinvestoren aus dem Kiez allerdings schon. Sammy Gebele und Guerson Meyer wiederum, Gründer des Online-Shops foodieSquare, überzeugten in knapp fünf Monaten 176 Investoren von ihrer Idee, seltene Lebensmittel an den Mann und die Frau zu bringen, und ernteten damit 100.000 Euro Startkapital.

Und Konstantin Keyserlingk und Maximilian Kloker, Gründer der ersten Münchner Wodka-Manufaktur Munich Distillers, hatten nach 130 Tagen 51 Investoren und 54.000 Euro Startkapital generiert. Was diese Jungunternehmer eint: Sie alle konnten mit ihrer Geschäftsidee keinen zugeknöpften Bankangestellten dazu bewegen, ihnen bei der Kapitalbeschaffung zu helfen. Sehr wohl aber Nachbarn, Facebook-Freunde, Bekannte, Kollegen und – professioneller Unterstützung sei Dank – auch ihnen wildfremde Menschen. Kurzum: ihren Schwarm.

Schwarm-Intelligenz

Was sich langsam, aber stetig auch in Österreich und Deutschland als echte Alternative zum klassischen Bankkredit oder Business Angel etabliert, hat seinen Ursprung in Amerika: 2009 ging dort mit kickstarter die bislang professionellste Crowdfunding-Plattform online, seit deren Gründung etwa 10.000 Projekte im Gesamtwert von 60 Millionen Euro realisiert wurden. In Deutschland buhlen aktuell rund 15 Crowdfunding-Portale um Investoren und Gründer mit zündenden Ideen. Deutschlands Marktführer-Triumvirat Seedmatch, Innovestment und Companisto hat seit 2011 insgesamt rund 40 Start-ups mit knapp fünf Millionen Euro die ersten Gehversuche in der Selbstständigkeit erleichtert. Tendenz: stark steigend.

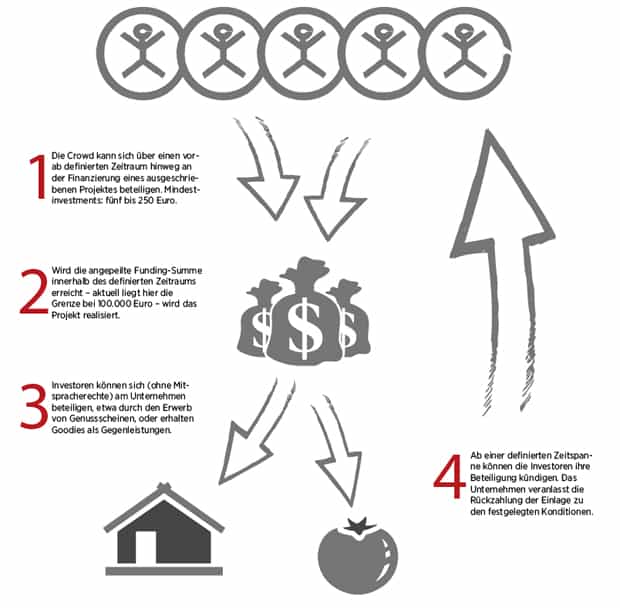

Die Grundidee der Schwarmfinanzierung ist verhältnismäßig simpel: Viele Privatpersonen investieren kleinere Beträge, um einem Business-Konzept auf die Sprünge zu helfen, das bei Banken wenig Gehör finden würde. Als Gegenleistung erhalten die Unterstützer entweder eher symbolische Preziosen – vom handsignierten Bierdeckel bis zum exklusiven Fan-Shirt – oder erwerben für einen Zeitraum von zumeist maximal neun Jahren stille, renditeorientierte Beteiligungen am Unternehmen. Die Beteiligungsformen – und damit der Erlös für Investoren – variieren je nach Crowdfunding-Plattform und Projekt. Zu den gängigsten Formen zählen fixe jährliche Zinszahlungen auf das investierte Kapital, Gewinnbeteiligungen am Jahresüberschuss sowie eine Teilhabe am zum Gründungszeitpunkt festgelegten Unternehmenswert, dem sogenannten Nominalwert.

Für Start-ups, die Crowdfunding als alternatives Finanzierungsmodell in Erwägung ziehen, gilt, sich im Vorfeld genaue Gedanken über die Beteiligung der Investoren zu machen, um nicht während des laufenden Geschäftsbetriebes in die finanzielle Bredouille zu kommen: Denn das Geld, das Investoren für das Start-up bereitgestellt haben, muss natürlich irgendwann wieder an sie zurückfließen. Die Munich Distillers entschieden sich mithilfe der Plattform Mashup Finance zur Ausgabe von Genussscheinen – eine Art Wertpapier –, ihre Investoren sind prozentual am Gewinn beteiligt. Und momentan geht dieses Konzept für alle Beteiligten auf. Mit ihrer Idee, original Münchner Wodka in bayrische Gläser zu bringen, blitzten die beiden Jungunternehmer bei allen Banken ab.

„Unser Produkt Monaco Vodka ist ausgefallen und wir waren lange auf der Suche nach einer Möglichkeit, zumindest die ersten notwendigen Schritte wie das Brennen der Prototypen und die Anzahlung für die Location zu finanzieren“, erinnert sich Konstantin Keyserlingk an die mühsame Suche nach Startkapital. In der Community allerdings schlug die Idee des Feuerwassers aus Bayern ein wie eine Bombe: Die knapp 60.000 gefundeten Euro waren für Keyserlingk vor allem in puncto Signalwirkung enorm wichtig. „Mit diesem ersten Geld konnten wir losstarten. Wir haben dann noch weitaus mehr Geld benötigt, aber Kredite und Business Angels aufzutreiben war nach dem Funding ein Spaziergang.“ Weit über 1000 Flaschen produzieren die Münchner aktuell, vor sechs Monaten eröffnete in Schwabing die Distillers Bar. Selbstredend, dass dafür kaum noch die Werbetrommel gerührt werden musste. „Wir hatten einen Monatsumsatz von 15.000 Euro angepeilt, jetzt halten wir bereits bei der doppelten Summe“, sieht Keyserlingk der Zukunft entspannt entgegen.

Bei all den verlockenden Aussichten auf das schnelle Geld sollten aber insbesondere Gastro-Start-ups nicht vergessen, dass ein möglichst einzigartiges Konzept immer noch der Schlüssel zu erfolgreichem Funding ist. Und die ersten erfolgreichen deutschen Projekte zeigen, dass Konzepte mit Regionalbezug besser funktionieren als solche, die von vornherein die Weltherrschaft ins Auge fassen. Denn nur wer einen schnellen und persönlichen Bezug zu einer Idee oder einem Business-Konzept herstellen kann, wird dafür auch Geld bereitstellen. Die moderne Masse ist nämlich verdammt mächtig, aber auch verdammt kritisch.

Schnelles Geld

Schnelles Geld

Levin Brunner, Geschäftsführer des Crowdinvestmentunternehmens Mashup Finance, sagt dem Schwarmfinanzierungsmodell eine rosige Zukunft voraus.

Was macht Schwarmfinanzierung für Jungunternehmer so interessant?

Levin Brunner: In erster Linie ist es ein verhältnismäßig unbürokratischer Weg, Startkapital für ein Projekt oder Unternehmen zu generieren – vorausgesetzt natürlich, das Projekt ist innovativ und hat Aussicht auf Erfolg. Einen Bankkredit bekommen Jungunternehmer heute in den meisten Fällen ja nur dann, wenn sie jede Menge Sicherheiten mitbringen. Zudem bietet Crowdfunding den Investoren einen großen emotionalen Zusatznutzen, und das ist in Folge ein PR-Vorteil für das Unternehmen. Man spricht einfach gerne und viel über „sein“ Lokal, das man mitfinanziert hat.

Bis dato hat Mashup Finance ausschließlich an der Finanzierung von Gastronomie-Projekten im Raum München mitgewirkt. Zufall oder Plan?

Brunner: Das hat sich so ergeben. Aber das Interesse an dieser Art der Finanzierung ist in der Gastro-Branche sehr hoch. Es ist einfacher, vor allem auf lokaler Ebene, potenzielle Investoren zu gewinnen. Als Investor ist man schneller dazu bereit, in die Bar um die Ecke oder ein innovatives Getränk zu investieren als in ein abstraktes Aktienbündel. Das zeigen nicht zuletzt der Erfolg der Munich Distillers mit Monaco Vodka oder das Crowdfunding-Paket der Münchner Privatbrauerei Giesinger.

Von welchen Funding-Laufzeiten und Summen sprechen wir hier?

Brunner: Die Munich Distillers konnten in drei Monaten 54.000 Euro über Crowdfunding generieren. Das Giesinger Bräu, das ja bereits ein etabliertes Unternehmen ist, finanzierte einen Teil seines geplanten Umzugs mit 59.000 Euro, die innerhalb eines knappen Monats zusammenkamen. Mit diesem so erhöhten Eigenkapitalanteil konnte Giesinger in Folge einfacher zusätzlich notwendiges Fremdkapital aufnehmen.

Wie genau läuft so ein Funding-Prozess ab?

Brunner: Wir sehen uns im ersten Schritt an, ob das vorgeschlagene Konzept tragfähig, nachhaltig und innovativ ist, und übernehmen dann hauptsächlich Marketing-Agenden für unsere Kunden. Die Investoren gewinnen wir sowohl über Social-Media-Kanäle als auch offline. Investoren können sich ab 100 Euro an einem Geschäftsmodell beteiligen und erhalten im Gegenzug Genussrechte.

Was ist darunter genau zu verstehen?

Brunner: Das Unternehmen gewährt dem Investor für das von ihm eingezahlte Kapital eine Beteiligung am Erfolg des Unternehmens, aber der Investor hat keinerlei Mitwirkungs- oder Kontrollrechte. Das wäre bei so vielen Investoren auch nicht umsetzbar.

Und wie lange laufen diese Genussrechte?

Brunner: Das ist einzelfallabhängig, aber bei Mashup können Genussrechte nach frühestens sieben Jahren geltend gemacht werden. Typischerweise gelten Kündigungsfristen von einem Jahr. Man muss dem Unternehmen ja auch Zeit geben, die Summe, die an Investoren zurückgeht, aufzutreiben.

Welche Rahmenbedingungen gelten für Gründer, die Crowdfunding bei Mashup in Anspruch nehmen wollen?

Brunner: Crowdfunding ist ein langfristiges Finanzierungsmodell, deshalb laufen unsere Verträge im Schnitt zwischen 15 und 20 Jahren. Unsere Leistung wird mit etwa zehn Prozent der gecrowdeten Gesamtsumme abgegolten, allerdings nicht nur in Cash. Wir investieren rund 50 Prozent wieder in Genusscheine der gefundeten Unternehmen.

Pro

Im Größensegment bis 100.000 Euro – mehr ist in Deutschland nach aktueller Rechtslage (noch) nicht zulässig – ist Crowdfunding für Start-ups mit gut ausgearbeitetem Business-Modell eine Erfolg versprechende Form der Early-Stage-Finanzierung.

Anders als Großinvestoren oder Business Angels haben Mikroinvestoren, die Beträge zwischen 100 und einigen Tausend Euro beisteuern, keine aktiven Mitspracherechte, sondern lediglich Informations- und Kontrollrechte.

Die offene Finanzierungsstruktur erlaubt es auch, Projekte zu finanzieren, die es bei traditionellen Kreditinstituten schwer hätten. Es braucht weder Referenzen noch Eigenkapital, nur eine gute und innovative Idee.

Kontra

Ganz risikolos ist die Schwarmfinanzierung weder für Investoren noch für Gründer: Scheitert das Projekt, ist der Investor seine gesamte Investitionssumme los und der Gründer muss wieder bei null anfangen.

Don’t think too big: Crowdfunding ist nur ein Puzzleteil bei der Gesamtfinanzierung eines Projektes! Die ersten finanziellen Hürden können Start-ups damit leichter überwinden, langfristig aber geht es nicht ganz ohne klassisches Fremdkapital.

Basis-Know-how in gesellschaftsrechtlichen und organisatorischen Angelegenheiten sollten Gründer unbedingt mitbringen. Insbesondere Exit-Klauseln, die den Ausstieg der Crowd-Investoren regeln, können sich zum fatalen Stolperstein entwickeln.